点击进行在线咨询

了解更多咨询云计算业务在科技股中仍在高速发展

大部分2C互联网在欧美都受到不同程度的影响,有的好有的差,但是都一定程度表示了外部环境影响了公司业务的基本面,并且业绩展望中都提示了外部环境的复杂性会导致公司未来业绩存在不确定性。

在科技股当中,有没有依旧在高速发展,或者稳健发展的业务?有,并且也是在MAGA财报里面,就是云计算业务。

我们来看看有云计算业务的三家巨头他们的云计算业务增速:

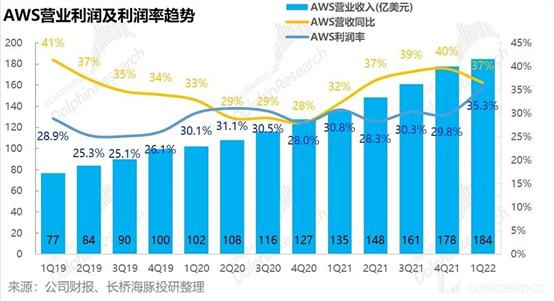

亚马逊的AWS,最新一个季度收入增速为37%

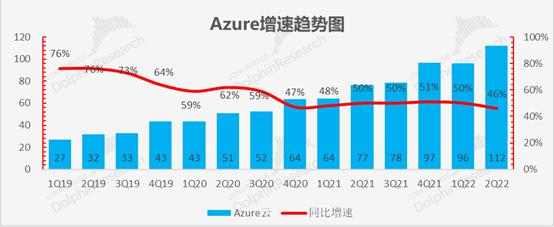

微软的Azure,最新一个季度收入增速为46%

谷歌的云业务,最新一个季度收入增速为43.8%

虽然增速都有一定的波动,但是三家的云计算收入依旧保持着非常强的增长。

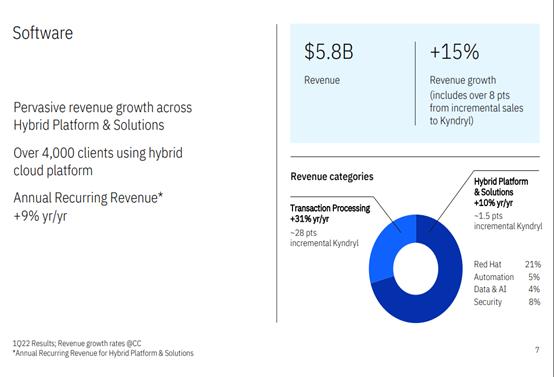

PaaS层,现在已经发布业绩的有IBM,最新的季度报告里,IBM的混合云同比增速10%,其中Red Hat的同比增速为21%。

再看到SaaS层面,目前能够观测到的几个指标中,一个是微软的2B云端业务的收入增速,依旧保持在32%的水平,并没有明显放缓的趋势。

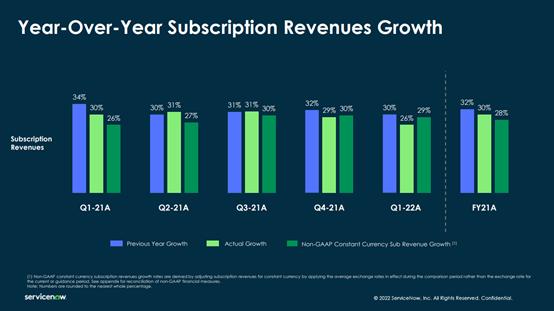

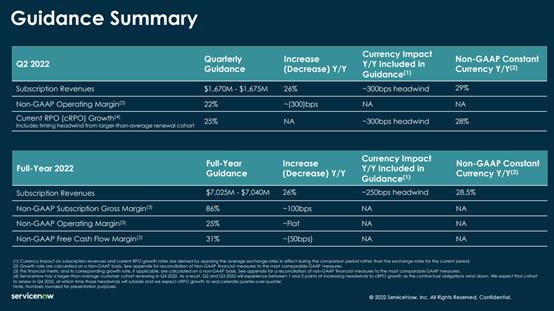

ServiceNow发布了一季度财报,一季度订阅收入16.31亿美元,同比增速26%,cRPO为56.9亿美元,同比增速29%。

并且公司上调了下个季度以及全年的预期,全年收入增速为26%,没有任何放缓的迹象,依旧保持着稳健的增长。

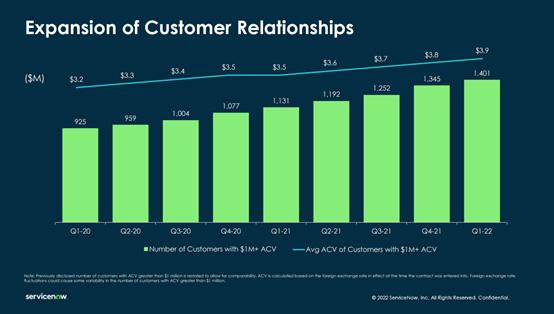

ServiceNow的收入增长,更多的是来自于超过1百万美元订阅收入的客户数量增加,以及支付的费用增加。这反应的一个趋势是大企业上云趋势不减以及云计算在企业的业务渗透还在进一步持续。

微软的CEO,纳德拉,曾经说过,数字技术是通胀时代的通缩力量。这是纳德拉在2021年的三季度业绩电话会上所说的,核心观点就在于表示微软的云计算业务对客户的帮助。在外部环境如此复杂的情况之下,从目前看到的几家具备代表性的云计算公司业绩来看,并没有看到明显的对企业上云的资本开支有缩减的迹象,反而是非常长期稳定的在投入。

并且,随着社会面恢复正常,销售人员和工程师能够顺利能够进现场进行工作,对于一些大云来说反而是更有益的。别说欧美了,就连咱们国内的腾讯云,也受到了疫情影响导致很多业务无法开展。

那么,云计算当中,有ServiceNow这种稳定增长的,也有DocuSign这种增速下滑的,云这个大赛道中,也存在着结构性的机会。我们尝试在其中找到区分的条件,发现的是小团队小企业对云计算需求有下降的趋势,反而大企业依旧保持云的投入甚至还加速了。因此结构性的条件,我们总结了以下几条:

大客户够不够多,收入增速是否主要来自于大客户

是不是PLG,是的话有没有完整的大企业销售方案

是否曾经深度受益于疫情,导致了20年和21年的高基数

核心业务是2C为主还是2B为主

海外收入占比有多大,美元指数走得太强,海外收入大的汇兑损益影响大(这个相对次要)

以上几条,帮我们区分了一些逻辑可能有缺陷的云计算公司,避免踩了一些不必要的雷。

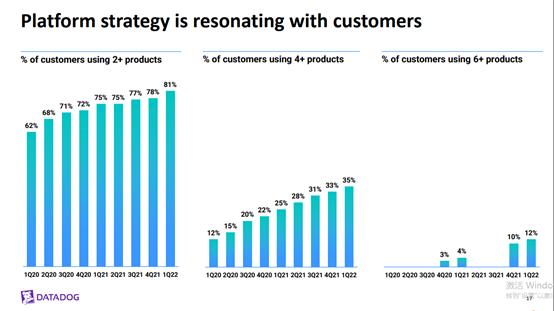

这里,我们取Datadog最新发布的业绩以及公司的Investor Presentation里的内容来说明为何我们会取以上几个指标来区分云计算的结构性。

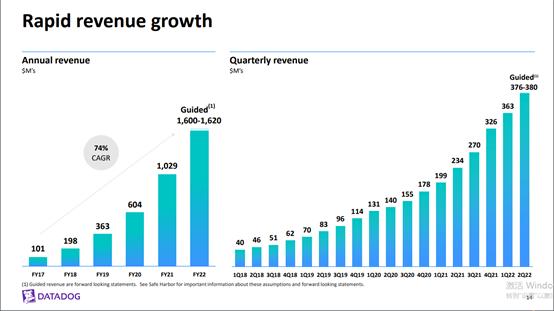

首先,Datadog的一季度业绩无疑是非常优秀的,连续12个月的收入为11.9亿美元,同比增长78%,TTM non-GAAP的营业利润率为19%,TTM non-GAAP的自由现金流率为28%,DBNRR=130%+。

收入呈现非常完美的指数级增长,环比同比都没有出现过下滑的趋势,是非常经典的云计算增长模型,收入在增速也非常稳定,17年至今的CAGR=74%,和截止到1季度的TTM收入增速基本一致。

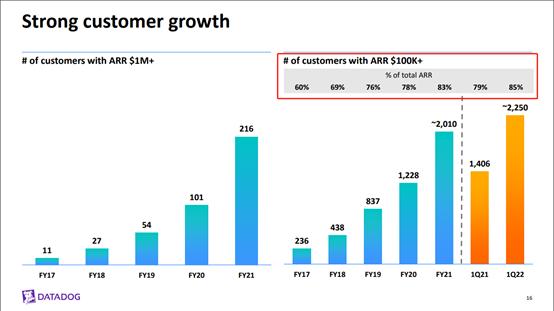

公司的收入越来越多是来自于大额客户,包括新的大客户获取以及原有大客户的深度使用,分别为ARR超过1百万美元的客户以及ARR超过10K美元的客户。最新一个季度里,ARR超过10k美元的客户收入占公司一季度整体收入的85%。

从收入的地区分布来看,北美地区还是占了主要的大头,美国+加拿大的收入占了整体收入的72%,因此汇兑问题对Datadog的收入来看,没有造成太大的影响。虽然公司依旧在持续投入于全球市场的开拓,为了未来更广大的发展空间,但是就目前来看收入占比不算太高反而对收入的影响程度不会太大。

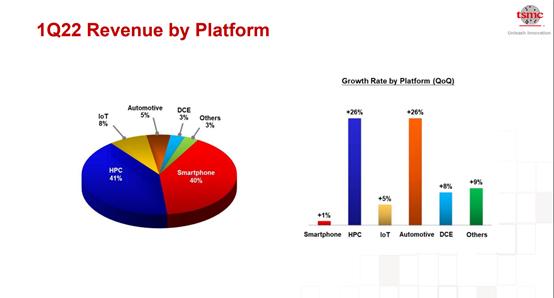

同时半导体行业里,云服务相关的业务成为了各个半导体巨头新的增长点,从而抵消了消费电子业务的疲软。现在已经发布财报的公司里,首先看到最早发业绩的,也是代表整个半导体行业整体趋势的台积电的业绩,收入同比增长36%,环比增长11.6%。其中7nm及以上支撑收入占比达到了50%,7nm和5nm的提升是收入和盈利能力提升的关键。

下游行业中,增速最高的2个分别是HPC和汽车。HPC环比增长了26%,汽车环比增长了26%,构成了该季度环比增长的两个主要动力。智能手机仅增长了1%,确实反映了消费电子需求下降。

我们看到两个最为关键的公司,也是一对死对头AMD和Intel的业绩。

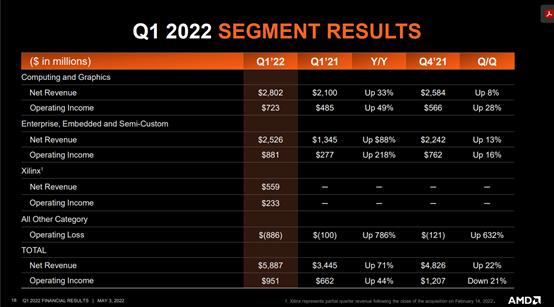

首先看到AMD的业绩情况,AMD这个季度的业绩看成优秀,收入整体增长了71%,营业利润增长了44%,毛利率同比还增长了660bps,营业利润率提升了900bps。收入大涨同时利润率也随之大涨,结果就是净利润同比增长了148%,EPS同比增长了117%。

看到各版块收入情况,像我们前文所说的,移动图形工作站主要面对的是PC,因此收入增速只有33%,按理说应该下滑,但是AMD通过产品出货结构调整,抢占高端市场导致收入依旧有比较好的增速。包括Ryzen 6000移动端芯片和Ryzen 6000 PRO处理器的出货,这二者都是新的最高端的CPU和GPU产品,定价和利润率较高,因此CPU和GPU的ASP都得到了提升。

优秀的是企业、嵌入式和定制化的业务,这块业务里包含了IDC和游戏机等业务都在这里面,同比增速88%,收入占比接近了50%。侧面反应的是整个IDC业务的增速之快。

伴随着Xilinx的完成合并,AMD在数据中心的业务板块得到了完善,基本构建了完整的超级计算的产品组合,让AMD在数据中心业务中的竞争力得到了非常大的进步,从而也开始在IDC的CPU上去抢占Intel的市场。

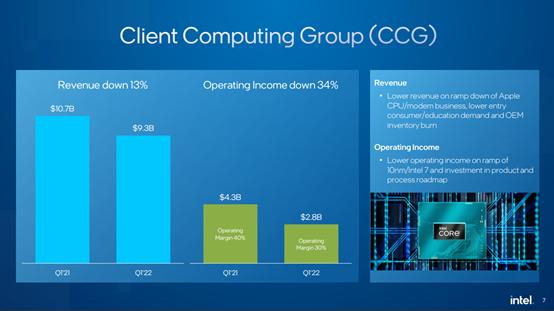

看到Intel,无论在消费端和IDC端都是市占率绝对老大,该公司的消费者业务收有比较明显的下滑,体现了消费者业务确实受到了影响。

消费者业务同比下滑了13%,原因在于苹果CPU/modem业务下滑导致营收下降,入门消费者/教育需求下降,OEM库存减少。苹果的原因是因为苹果自身自研CPU牛逼,以及ARM和X86的道路之争,但是后两个原因就是实实在在的需求下滑导致的。

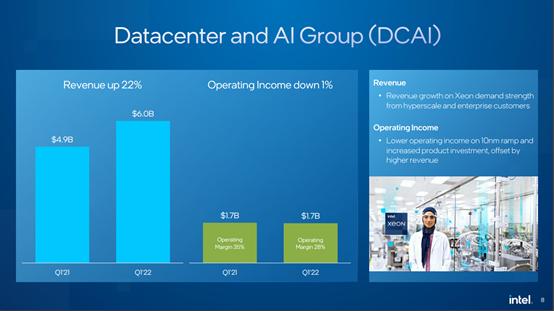

数据中心和AI的业务收入则表现良好,同比增长了22%。增长来自于大型和企业用户对Xeon芯片的高需求,也就是大型客户和企业客户对高性能计算的需求在增加,算力增加,流量增加,云计算的整体需求在增加。

更多云计算资讯请搜索青椒云 :www.qingjiaocloud.com